สรุปรายการลดหย่อนภาษีปี 2562 พร้อมวิธีคำนวณ-เทคนิคการวางแผนภาษี

เป็นประจำทุกปีกับบทความที่คนไทยทุกคนที่เสียภาษีต้องอ่าน คือ "สรุปรายการลดหย่อนภาษีปี 2562" ทั้งหมด เพื่อที่จะได้เลือกสรรและวางแผนภาษีกันได้อย่างถูกต้อง

ขอเริ่มต้นจากตารางสรุป รายการลดหย่อนภาษีปี 2562 ให้ดูกันก่อนเลย โดยในปีนี้พรี่หนอมแบ่งรายการค่าลดหย่อนภาษีออกเป็น 6 กลุ่มใหญ่ๆ คือ ภาระติดตัวคุณ กระตุ้นเศรษฐกิจ ประกันชีวิตและลงทุน คุณรักพรรคการเมือง เรื่องติดค้างจากปีก่อน และบริจาคตอบแทนสังคม โดยสรุปออกมาเป็นรูปด้านล่างนี้

ถ้าใครดูรูปนี้แล้วยังไม่เข้าใจ หรือสับสนเรื่องการคำนวณและวางแผนภาษีสำหรับรายการค่าลดหย่อนปี 2562 นั้น มีเงื่อนไขและรายละเอียดยังไงบ้าง พรี่หนอมขอแนะนำให้อ่านเนื้อหาด้านล่างนี้ต่อไป

ค่าลดหย่อน คืออะไร?

ความหมายของ “ค่าลดหย่อน” หรือ "ค่าลดหย่อนภาษี" คือ “รายการที่กฎหมายกำหนดไว้ให้นำไปหักออกจากเงินได้เพิ่มขึ้นหลังจากที่หักค่าใช้จ่ายแล้ว” ซึ่งมาจากวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาที่เรียกว่า "วิธีคำนวณภาษีจากเงินได้สุทธิ" ดังนี้

(รายได้ - ค่าใช้จ่าย - ค่าลดหย่อน) x อัตราภาษี

สำหรับ ค่าใช้จ่าย กฎหมายจะกำหนดมาให้หักตามประเภทของรายได้ (เงินได้) นั่นคือเราต้องรู้ว่าเรามีรายได้ประเภทไหน และรายได้ประเภทนั้นหักค่าใช้จ่ายได้เท่าไร ซึ่งการหักค่าใช้จ่ายนั้นจะมีทั้งหักได้แบบเหมาตามที่กฎหมายกำหนดและตามที่จ่ายจริง

สำหรับคนที่ยังไม่เคยคำนวณภาษี หรือยังไม่เข้าใจเรื่องภาษี สามารถอ่านสรุปวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาได้ที่นี่ สั้นๆ ง่ายๆ จบในโพสเดียวผม

ตัวอย่างการคำนวณภาษี

ทีนี้เรามาลองดูตัวอย่างกันบ้าง สมมติว่า พรี่หนอมเป็นมนุษย์เงินเดือนคนหนึ่งที่มีรายได้จากเงินเดือน พรี่หนอมก็ต้องรู้ว่า อ้อ เงินเดือนนี่ถือเป็นรายได้ประเภทที่ 1 ตามกฎหมาย ซึ่งกำหนดให้หักค่าใช้จ่ายได้แบบเหมาเท่านั้นในอัตรา 50% ของรายได้ แต่สูงสุดไม่เกิน 100,000 บาท

สมมติต่อไปว่า ในปี 2562 นี้พรี่หนอมได้เงินเดือน (รวมโบนัส) ทั้งปีคือ 660,000 บาท นั่นแปลว่าจะหักค่าใช้จ่ายตามกฎหมายได้ 100,000 บาท เหลือ 560,000 บาท และถ้ายังไม่มีการวางแผนภาษี พรี่หนอมก็จะมีค่าลดหย่อนส่วนตัวจำนวน 60,000 บาทเท่านั้น เมื่อเข้าตามสูตร (เงินได้ - ค่าใช้จ่าย - ค่าลดหย่อน) ก็จะทำให้เราเหลือเงินได้สุทธิที่ต้องมาคูณกับอัตราภาษี คือ 500,000 บาท (660,000 - 100,000 - 60,000) นั่นเอง

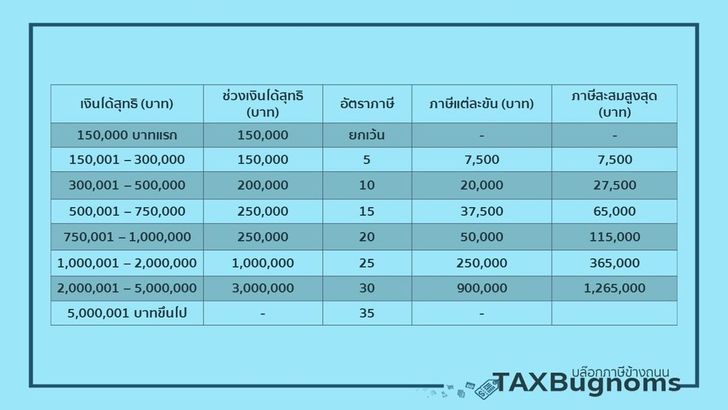

จากตารางอัตราภาษีที่ว่านี้ เงินได้สุทธิ 500,000 บาท เมื่อคำนวณภาษีเงินได้บุคคลธรรมดาออกมา จะเสียภาษีจำนวน 27,500 บาท ทีนี้ก็มาดูต่อด้วยว่า ตัวเราถูกหักภาษี ณ ที่จ่ายไว้เท่าไรในปีนั้นๆ เช่น ปี 2562 พรี่หนอมโดนหักภาษีไปทุกเดือน เดือนละ 2,000 บาท คิดเป็นเงินทั้งหมด 24,000 บาท

เมื่อเอาภาษีที่คิดได้จำนวน 27,500 บาทมาหักด้วยภาษีที่ถูกหักไว้ 24,000 บาท ก็จะเหลือภาษีที่พรี่หนอมต้องเสียเพิ่มเติมจำนวน 3,500 บาทนั่นเอง (แต่ถ้าเกิดถูกหักไว้เกินกว่า 27,500 บาท ก็สามารถขอคืนภาษีได้เช่นกัน)

คนส่วนใหญ่มักเข้าใจผิดในเรื่องภาษีหัก ณ ที่จ่ายว่าเป็นภาษีที่หักแล้วจบเลย แต่จริงๆ เราต้องเอามายื่นภาษีด้วยนะ

เมื่อมาถึงตรงนี้ หลายคนคงเข้าใจแล้วว่า ถ้าหากเราอยากเสียภาษีน้อยกว่านี้ สิ่งที่เราต้องทำคือการหาค่าลดหย่อนที่จะมาช่วยลดเงินได้สุทธิลงไปให้มากที่สุดนั่นเอง ซึ่งวิธีที่ง่ายที่สุดคือ การเพิ่มค่าลดหย่อน นั่นเอง

ถ้าอยากจะลดภาษี

ต้องรู้จักค่าลดหย่อนและเงื่อนไขการลดหย่อนภาษี

ดังนั้น การมีค่าลดหย่อนภาษีที่มากขึ้นจะทำให้เสียภาษีน้อยลง เพราะมันทำให้เงินได้สุทธิน้อยลงนั่นเอง แต่มันไม่ได้แปลว่าการลดหย่อนภาษีของเราจะประหยัดภาษีได้เต็มจำนวนที่จ่ายไป

อย่างกรณีตัวอย่างนี้ ถ้าหากนายบักหนอมวางแผนซื้อประกันชีวิต เพิ่มอีก 100,000 บาท จะทำให้เสียภาษีลดลงไปจำนวน 10,000 บาท เพราะฐานภาษีตอนนี้อยู่ที่ 10% เท่านั้น หรือไม่ว่าจ่ายค่าลดหย่อนอะไรออกไป ณ ตอนนี้ มันจะทำให้เราประหยัดภาษีสูงสุดได้แค่ 10% เท่านั้น

เอาล่ะ ทีนี้เรามาดูรายละเอียดของรายการค่าลดหย่อนภาษีปี 2562 แต่ละกลุ่มเลยดีกว่า ว่าแต่ละตัวมีเงื่อนไขอะไรยังไงบ้าง

ค่าลดหย่อนกลุ่มภาระติดตัวคุณ

1. ค่าลดหย่อนส่วนตัวจำนวน 60,000 บาท เป็นค่าลดหย่อนสำหรับคนมีเงินได้ทุกคนที่ยื่นแบบแสดงรายการ แค่เพียงเรายื่นแบบแสดงรายการก็สามารถใช้สิทธิค่าลดหย่อนนี้ได้เลย

2. ค่าลดหย่อนคู่สมรสจำนวน 60,000 บาท เป็นค่าลดหย่อนของคู่สมรส (ตามกฎหมาย) กรณีที่คู่สมรส (สามีหรือภรรยา) ที่จดทะเบียนสมรสถูกต้องตามกฎหมายและไม่มีเงินได้ หรือมีเงินได้และเลือกยื่นแบบแสดงรายการรวมกันในการคำนวณภาษี เราจะได้สิทธิค่าลดหย่อนส่วนเพิ่มเติมจากส่วนนี้ทันที

3. ค่าลดหย่อนบุตรจำนวน 30,000 บาท โดยคำว่า “บุตร” หมายถึง บุตรโดยกฎหมายหรือบุตรบุญธรรม สามารถนำมาหักลดหย่อนได้ คนละ 30,000 บาท ซึ่งในกรณีที่เป็นบุตรโดยกฎหมายสามารถหักได้ไม่จำกัดจำนวนคน แต่ในกรณีที่เป็นบุตรบุญธรรม หรือ มีทั้งบุตรบุญธรรมและบุตรชอบด้วยกฎหมายจะหักได้สูงสุดไม่เกิน 3 คน (นับเฉพาะที่มีชีวิตอยู่) โดยมีเงื่อนไขดังนี้

- บุตรต้องมีอายุไม่เกิน 20 ปี

- ถ้าอายุอยู่ในระหว่าง 21-25 ปี ต้องศึกษาอยู่ในระดับ ปวส. ขึ้นไป

- บุตรต้องมีเงินได้ในปีไม่เกิน 30,000 บาท (ยกเว้นกรณีเงินปันผล)

โดยตั้งแต่ปี 2561 สำหรับคนที่มีลูกคนที่ 2 เป็นต้นไป จะได้รับสิทธิเพิ่มอีก 30,000 บาทต่อคนรวมเป็น 60,000 บาทอีกด้วย

4. ค่าลดหย่อนฝากครรภ์และคลอดบุตรตามที่จ่ายจริงสูงสุดไม่เกิน 60,000 บาท โดยมีเงื่อนไขดังนี้

- ต้องจ่ายเป็น "ค่าฝากครรภ์" และ "ค่าคลอดบุตร"

- จำนวนเงินสูงสุดต่อครรภ์ คือ 60,000 บาท

ถ้าจ่ายสำหรับการคลอดบุตรคนเดิม แต่จ่ายมากกว่า 1 ปี (ท้องปีนี้ คลอดปีหน้า) ให้ลดหย่อนตามปีที่ใช้ แต่รวมกันต้องไม่เกิน 60,000 บาท

5. ค่าเลี้ยงดูพ่อแม่เราและพ่อแม่คู่สมรส คนละ 30,000 บาท ถ้าหากเราหรือคู่สมรสมีคุณพ่อคุณแม่ที่อายุมากกว่า 60 ปี และมีรายได้ทั้งปีไม่เกิน 30,000 บาท เราก็จะมีสิทธิหักลดหย่อนค่าเลี้ยงดูได้คนละ 30,000 บาท นั่นหมายความว่าถ้าเราเลี้ยงดูถึง 4 คนก็จะได้รับสิทธิสูงสุดถึง 120,000 บาท

แต่มีเงื่อนไขนิดนึงในกรณีของพ่อแม่ของคู่สมรสที่จะนำมาลดหย่อนนั้น เราจะสามารถนำมาลดหย่อนได้ในกรณีที่คู่สมรสไม่มีรายได้เท่านั้นนะ

สำหรับเรื่องเอกสารหลักฐานนั้น คุณพ่อคุณแม่จะต้องลงลายมือชื่อในหนังสือรับรอง (แบบ ลย.03) ว่าลูกคนไหนเป็นคนเลี้ยงดู และสิทธิในการเลี้ยงดูนั้นจะสามารถใช้สิทธิได้เพียงครั้งเดียว เช่น พี่น้องสองคน คนโตใช้สิทธิลดหย่อนเลี้ยงดูพ่อ คนเล็กก็ไม่สามารถใช้สิทธิเลี้ยงดูพ่อแล้ว สามารถใช้สิทธิลดหย่อนได้เฉพาะแม่ หรือถ้าคนโตใช้สิทธิทั้งคุณพ่อคุณแม่ ลูกคนเล็กก็ไม่มีสิทธิแล้ว

6. ค่าลดหย่อนผู้พิการหรือคนทุพพลภาพ จำนวน 60,000 บาท ถ้าหากเราเป็นผู้ดูแลคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือคนทุพพลภาพที่มีใบรับรองแพทย์ เราสามารถนำมาหักลดหย่อนได้คนละ 60,000 บาท โดยมีเงื่อนไขว่าคนพิการหรือคนทุพพลภาพที่นำมาลดหย่อนนั้นต้องมีรายได้ไม่เกิน 30,000 บาทต่อปีด้วยนะ

และในกรณีที่คนพิการหรือคนทุพพลภาพเป็น พ่อแม่ – บุตร – คู่สมรส ของเรา เราสามารถใช้สิทธิได้ทั้งสองส่วน เช่น คู่สมรสไม่มีรายได้และพิการ ก็จะสามารถนำมาลดหย่อนได้สูงสุด 120,000 บาท (มาจาก 60,000 + 60,000 บาท)

ค่าลดหย่อนกลุ่มกระตุ้นเศรษฐกิจ

สำหรับรายการลดหย่อนภาษีปี 2562 กลุ่มต่อมา คือ กระตุ้นเศรษฐกิจ ในกลุ่มนี้จะเป็นค่าลดหย่อนที่ให้เพิ่มสำหรับกรณีที่มีการจ่ายเงินเพื่อกระตุ้นเศรษฐกิจบางอย่างหรือเป็นมาตรการของรัฐที่อยากกระตุ้นให้มีการใช้จ่ายมากขึ้น ซึ่งในกลุ่มนี้มีรายการค่าลดหย่อนภาษีใหม่ๆ มากมายที่เพิ่งประกาศในปีนี้ โดยสรุปได้ตามนี้

1. ดอกเบี้ยกู้ยืมเพื่อซื้อที่อยู่อาศัย ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 100,000 บาท ที่เราจ่ายไปเพื่อซื้อบ้านหรือคอนโดเพื่ออยู่อาศัย โดยสามารถหักได้ตามที่จ่ายไปจริง และในกรณีที่เป็นการกู้ร่วมกันหลายคน ให้แบ่งดอกเบี้ยคนละเท่าๆ กัน แต่รวมกันแล้วต้องไม่เกิน 100,000 บาท

ยกตัวอย่างเช่น หากมีการกู้ร่วมกัน 2 คนขึ้นไป จะถือว่าดอกเบี้ยที่สามารถใช้สิทธิลดหย่อนภาษีได้ต่อบ้านคือ 100,000 บาทและแต่ละคนจะใช้สิทธิหักลดหย่อนได้สูงสุดตามสัดส่วนของตัวเอง เช่น ถ้ากู้สองคนร่วมกัน ดอกเบี้ยที่ได้สูงสุดต่อหลังคือ 50,000 บาท

อย่าลืมนะว่า!! การใช้สิทธิสำหรับกรณีนี้จะบ้านกี่หลังก็ได้ แต่สูงสุดรวมกันแล้วจำนวนเงินต้องไม่เกิน 100,000 บาท ผมใช้สรุปง่ายๆ ว่า มองภาพรวมต่อบ้าน แล้วค่อยหารต่อคน นั่นคือ บ้าน 1 หลังใช้สิทธิ์ดอกเบี้ยเงินกู้ยืมตัวนี้ได้ไม่เกิน 100,000 บาท และคน 1 คนก็ใช้สิทธิ์ได้ไม่เกิน 100,000 บาทเช่นเดียวกัน

2. ค่าธรรมเนียมจากการรับชำระเงินด้วยบัตรเดบิต เป็นสิทธิประโยชน์ทางภาษีที่ได้เพิ่มสำหรับกรณีคนทำธุรกิจที่มีการจ่ายค่าธรรมเนียมในการรับชำระเงินด้วยบัตรเครดิต ตั้งแต่ช่วง 1 พ.ย. 2559 - 31 ธ.ค. 2564 ซึ่งกลุ่มนี้จะเป็นเฉพาะกลุ่มที่มีรายได้ประเภทที่ 5-8 นะ (ค่าเช่า วิชาชีพอิสระ รับเหมา และ ธุรกิจอื่นๆ) จำนวนไม่เกิน 30 ล้านบาทต่อปี ถึงจะได้รับสิทธิประโยชน์นี้ไป

3. ค่าลดหย่อนกรณีซ่อมแซมบ้านและรถที่เสียหายจากน้ำท่วม บ้าน 100,000 บาท รถ 30,000 บาท สำหรับตัวนี้เป็นค่าลดหย่อนที่ช่วยเหลือผู้ประสบภัยที่ได้รับความเสียหายจากพายุปาบึกที่เกิดขึ้นในช่วงวันที่ 3-7 มกราคม 2562 (ณ วันที่ 31 มกราคม 2562 ยังไม่ได้ประกาศเป็นกฎหมาย) โดยหลักการลดหย่อนมีดังนี้

- กรณีซ่อมบ้าน ต้องเป็นบ้านที่ได้รับความเสียหายจากพายุ โดยลดหย่อนได้ตามจำนวนเงินที่จ่ายจริงสูงสุด 100,000 บาท

- กรณีซ่อมรถ ต้องเป็นรถที่ได้รับความเสียหายจากพายุเหมือนกัน โดยลดหย่อนได้ตามจำนวนเงินที่จ่ายจริงสูงสุด 30,000 บาท

โดยการจ่ายค่าซ่อมทั้งบ้านและรถนั้น ต้องจ่ายภายในวันที่ 31 มีนาคม 2562 นี้เท่านั้น และต้องเก็บหลักฐานการจ่ายค่าซ่อมไว้ด้วย

4. เงินลงทุนในธุรกิจ Startup 100,000 บาท สำหรับตัวนี้เป็นการสนับสนุนเพ่ิมเติมสำหรับธุรกิจสตาร์ทอัพที่กำลังฮอตฮิต ซึ่งคำว่า ธุรกิจ Startup ที่ว่านี้ หมายถึง

- บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่จดทะเบียนจัดตั้ง 1 ตุลาคม พ.ศ. 2558 ถึงวันที่ 31 ธันวาคม พ.ศ. 2562 ซึ่งมีทุนจดทะเบียนที่ชําระแล้วไม่เกิน 5 ล้านบาท และมีรายได้ไม่เกิน 30 ล้านบาท ตลอดช่วงเวลาที่เราลงทุนในธุรกิจนั้น

- ประกอบธุรกิจอยู่ใน 10 อุตสาหกรรมเป้าหมายของ สวทช. และผ่านการรับรองจากทาง สวทช. เป็นที่เรียบร้อยแล้ว และมีรายได้จากการประกอบกิจการในส่วนนี้รวมกันไม่น้อยกว่า 80% ของรายได้ทั้งหมด

สำหรับสิทธิลดหย่อนภาษีนี้จะเริ่มต้นตั้งแต่ 1 มกราคม 2561 - 31 ธันวาคม 2562 ซึ่งถ้าใครลงทุนเพิ่มในปี 2562 ก็ยังได้รับสิทธิประโยชน์แบบนี้อยู่

ซึ่งเงื่อนไขของกฎหมายกำหนดไว้ว่า นักลงทุน ต้องจ่ายเงินลงทุนภายในวันที่ 1 มกราคม 2561 – 31 ธันวาคม 2562 เพื่อเป็นการเพิ่มทุนหรือจดทะเบียนจัดตั้ง และต้อง ถือครองหุ้นที่ได้รับไว้ไม่น้อยกว่า 2 ปีหลังจากที่ได้รับจ่ายเงินลงทุนนั้นไป ถึงจะได้รับสิทธิประโยชน์ในการลดหย่อนภาษีครบถ้วน

หมายเหตุ : สำหรับกลุ่มกระตุ้นเศรษฐกิจนี้ จริงๆ ยังมีสิทธิประโยชน์ต่อเนื่องของ ค่าลดหย่อนช็อปช่วยชาติที่ข้ามมาจากปี 2561 จนถึงวันที่ 16 มกราคม 2562 อยู่ (รายละเอียดปรากฎอยู่ในค่าลดหย่อนรวมจากรูปด้านบน) เพียงแต่พรี่หนอมมองว่ามันเป็นสิทธิประโยชน์ที่หมดไปตั้งแต่ต้นปี จึงขอไม่ใส่รายละเอียดไว้ในรูปประกอบ แต่ถ้าหากใครได้ใช้สิทธิลดหย่อนภาษีไปในช่วงที่ผ่านมา ลองเช็คได้ตามเงื่อนไขในรูปประกอบด้านล่างอีกที

ประกาศแล้วค่าลดหย่อนใหม่ปี 2562

ตามมาตรการภาษีเพื่อกระตุ้นเศรษฐกิจ

สำหรับคนที่ติดตามข่าวคราวเรื่องการลดหย่อนภาษีหรือนโยบายต่างๆ คงจะได้เห็นมาตรการภาษีเพื่อกระตุ้นเศรษฐกิจที่เพิ่งออกมาตามมติของ ครม. เมื่อวันที่ 30 เมษายน 2562 อีกหลายตัวเลยล่ะ ซึ่งทั้งหมดนี้อยู่ในกลุ่มลดหย่อนภาษีเพื่อกระตุ้นเศรษฐกิจสำหรับปี 2562 ดังนี้

อย่างไรก็ตาม เพื่อความชัวร์ในหลักการ ขอย้ำอีกทีว่าให้รอกฎหมายลูกเพิ่มเติมด้วยนะ เพื่อที่จะได้ชัดเจนในเงื่อนไขและแนวทางปฎิบัติ แต่ยังไงก็เตรียมเงินไว้ให้ดี หรือเก็บหลักฐานที่มีไว้ให้ครบ

1. กลุ่มลดหย่อนเพื่อการท่องเที่ยวทั่วไทย แยกออกเป็น 2 กลุ่ม คือ ค่าลดหย่อนท่องเที่ยวเมืองหลัก 15,000 บาท และค่าลดหย่อนท่องเที่ยวเมืองรองจำนวน 20,000 บาท และทั้งสองตัวนี้มีเงื่อนไขร่วมกัน คือ ค่าลดหย่อนรวมกันแล้วต้องไม่เกิน 20,000 บาท

โดยค่าลดหย่อนกลุ่มนี้ให้ใช้สิทธิได้ตั้งแต่วันที่ 30 เมษายน 2562 - 30 มิถุนายน 2562 เฉพาะค่าทัวร์ ค่าที่พักโรงแรม (ที่ได้รับอนุมัติตามกฎหมายพรบ.การโรงแรม) และโฮมสเตย์ที่ขึ้นทะเบียนกับกรมการท่องเที่ยว รวมถึงสถานที่พักต่างที่ไม่ใช่โรงแรม

สำหรับหลักฐานที่ใช้ประกอบการลดหย่อนภาษี คือ ใบเสร็จรับเงินหรือใบกำกับภาษีที่มีชื่อของเราอยู่นี่แหละ

อ้อ.. มีหลายคนถามมาว่า ค่าเดินทางทั้งหลายที่เกี่ยวกับการท่องเที่ยวใช้สิทธิลดหย่อนภาษีได้ไหม อันนี้บอกอีกทีให้ชัดๆ เลยว่า ไม่ได้แน่นอนจ้า

และสำหรับคนที่สงสัยว่า 55 จังหวัดเมืองรองคืออะไรบ้าง พรี่หนอมรวบรวมมาให้อีกที นั่นคือ นครศรีธรรมราช อุดรธานี เชียงราย ลพบุรี พิษณุโลก สุพรรณบุรี อุบลราชธานี นครนายก หนองคาย สระแก้ว เลย ตาก ตราด เพชรบูรณ์ จันทบุรี มุกดาหาร นครสวรรค์ ราชบุรี สมุทรสงคราม บุรีรัมย์ ชัยภูมิ พัทลุง ตรัง ศรีสะเกษ ปราจีนบุรี สตูล ชุมพร สุโขทัย สุรินทร์ สกลนคร ลำพูน นครพนม อุตรดิตถ์ ระนอง ลำปาง ร้อยเอ็ด แม่ฮ่องสอน พิจิตร แพร่ ชัยน่าน น่าน อ่างทอง มหาสารคาม กำแพงเพชร อุทัยธานี นราธิวาส ยะลา พะเยา บึงกาฬ กาฬสินธุ์ ยโสธร สิงห์บุรี หนองบัวลำภู อำนาจเจริญ และปัตตานี

ส่วนเมืองหลักก็คือเมืองที่เหลือที่ไม่ใช่เมืองรองนั่นเอง...

2. กลุ่มค่าลดหย่อนเพื่อการใช้จ่าย ตรงนี้ขอแยกออกเป็น 3 กลุ่มที่คล้ายกัน นั่นคือ ค่าลดหย่อนซื้อสินค้า OTOP ค่าลดหย่อนซื้อสินค้าเพื่อการศึกษาและกีฬา ค่าลดหย่อนซื้อหนังสือหรืออีบุ๊ค โดยทั้งสองกลุ่มนี้ได้สิทธิลดหย่อนภาษีเท่ากัน คือ กลุ่มละ 15,000 บาท แต่มีเงื่อนไขแตกต่างกันดังนี้

1) ค่าลดหย่อนซื้อสินค้า OTOP หลักการสำคัญคือ สินค้า OTOP ต้องลงทะเบียนกับกรมพัฒนาชุมชนอย่างถูกต้อง โดยหลักฐานที่ใช้คือใบเสร็จรับเงินหรือใบกำกับภาษีที่มีชื่อผู้ซื้อ ส่วนทางผู้ขายจะจดทะเบียนภาษีมูลค่าเพิ่มหรือไม่จดนั้นไม่มีปัญหา และสามารถใช้สิทธิได้ตั้งแต่วันที่ 30 เมษายน – 30 มิถุนายน 2562

2) ค่าลดหย่อนซื้อสินค้าเพื่อการศึกษาและกีฬา หลักฐานสำคัญของกลุ่มนี้คือ ใบกำกับภาษีที่มีชื่อผู้ซื้อ เพราะต้องซื้อจากผู้ประกอบการที่จดทะเบียนภาษีมูลค่าเพิ่มเท่านั้น ซึ่งสามารถใช้สิทธิได้ตั้งแต่ 1 พฤษภาคม – 30 มิถุนายน 2562 แต่สำหรับเงื่อนไขของประเภทสินค้านั้น ผมขอแยกอธิบายรายละเอียดเพิ่มเติมออกเป็น 2 กลุ่มเพื่อความเข้าใจ

- สินค้าเพื่อการศึกษา เงื่อนไขของกลุ่มนี้จะมีข้อจำกัดในการตีความที่ต้องระวัง โดยจากข้อมูลที่ผมทราบมา สินค้าเพื่อการศึกษาจะไม่รวมสินค้าที่เป็นอิเล็กทรอนิคส์ต่างๆ แต่หลักการส่วนนี้ ผมว่าเน้นที่ใช้ที่เกี่ยวข้องกับการเรียนการสอนเป็นหลัก

- สินค้าเพื่อการกีฬา เงื่อนไขของสินค้าเพื่อการกีฬาน่าจะอยู่ที่การสร้างความแข็งแรงให้กับร่างกายโดยตรง ดังนั้นต้องเป็นอุปกรณ์ในการเล่นกีฬาเป็นหลัก ซึ่งตรงนี้อาจจะพอเดาได้ว่า พวกอุปกรณ์ Smartwatch ต่างๆ น่าจะไม่เข้าเงื่อนไข แต่พวกรองเท้า ถุงมือ หรืออุปกรณ์อื่นๆ ที่ใช้น่าจะได้ตามปกติ (เน้นอีกทีนะว่า อย่าลืมเช็คกับกฎหมายอีกที ยังไงพรี่หนอมจะสรุปให้ฟังอีกทีในเพจ TAXBugnoms )

3) ค่าลดหย่อนซื้อหนังสือและอีบุ๊ค สำหรับกลุ่มนี้เหมือนจะมีการปลดล็อกในส่วนของนิตยสาร หนังสือพิมพ์หรืออะไรต่างๆ ได้ทั้งหมด โดยหลักฐานที่ใช้คือใบเสร็จรับเงิน หรือ ใบกำกับภาษี (กรณีร้านหนังสือบางร้านมีการจดทะเบียนภาษีมูลค่าเพิ่ม VAT เพื่อประกอบกิจการอื่นด้วย) โดยเอกสารที่ว่านี้ต้องมีข้อมูลผู้ซื้อผู้ขายและรายละเอียดครบถ้วน

ส่วนข้อควรระวังคือ ค่าลดหย่อนภาษีตัวนี้รวมกับรายการค่าลดหย่อนช็อปช่วยชาติ (ส่วนที่เป็นค่าซื้อหนังสือ) เมื่อตอนต้นปีแล้วจะต้องไม่เกิน 15,000 บาท โดยสิทธิลดหย่อนของกลุ่มนี้นานกว่ากลุ่มอื่นหน่อยตรงที่สามารถใช้สิทธิได้ตั้งแต่ 1 มกราคม - 31 ธันวาคม 2562

3. กลุ่มสุดท้าย เป็นค่าลดหย่อนภาษีสำหรับการซื้ออสังหาริมทรัพย์ นั่นคือ ค่าลดหย่อนซื้อบ้านหรือคอนโดหลังแรก (มาอีกแล้ว) โดยได้รับสิทธิลดหย่อนภาษีสูงสุด 200,000 บาท สำหรับบ้าน (พร้อมที่ดิน) หรือคอนโดหลังแรกของเรา (แต่จะเป็นบ้านหรือคอนโดมือสองสามสี่ห้าหกก็ได้ ฮ่าๆ) โดยกำหนดเงื่อนไขไว้ว่า ต้องมีมูลค่าไม่เกิน 5 ล้านบาท และเราต้องซื้อและโอนกรรมสิทธิ์ในช่วง 30 เมษายน - 31 ธันวาคม 2562

สำหรับสิทธิประโยชน์บ้านหลังแรก (อีกแล้ว) ตัวนี้ เราจะสามารถใช้สิทธิลดหย่อนภาษีเป็นค่าลดหย่อนในปี 2562 ปีเดียว 200,000 บาทเต็มจำนวนเลย เรียกได้ว่าครั้งเดียวจบ ซึ่งไม่เหมือนกับค่าลดหย่อนบ้านหลังแรกตัวก่อนหน้านี้ ที่ต้องทยอยแบ่งใช้ถึง 5 ปี

สำหรับกลุ่มกระตุ้นเศรษฐกิจทั้งหลาย พรี่หนอมให้แนวคิดไว้ในเรื่องการวางแผนลดหย่อนภาษีตามนี้ ลองดูเพิ่มเติมกันได้เลย เผื่อว่าจะทำให้วางแผนภาษีกันได้ดียิ่งขึ้นสำหรับปี 2562 นี้

ค่าลดหย่อนกลุ่มประกันชีวิตและการลงทุน

รายการค่าลดหย่อนภาษีปี 2562 ที่ฮอตฮิตที่สุด คงหนีไม่พ้นกลุ่มนี้ นั่นคือ ประกันชีวิตและการลงทุน โดยกลุ่มนี้จะเป็นกลุ่มที่ลดหย่อนภาษีแล้วได้ประโยชน์ 2 ส่วน คือ ส่วนของการออมเงิน หรือ ลงทุน เพื่อสร้างวินัยและผลตอบแทนในการลงทุนให้กับเราส่วนหนึ่ง และใช้สิทธิประโยชน์ในการวางแผนภาษีอีกส่วนหนึ่ง ซึ่งการเลือกออมหรือลงทุนในตัวไหนก็ตาม พรี่หนอมขอแนะนำให้ดูวัตถุประสงค์ในการลงทุนของเราเป็นอันดับแรกก่อน แล้วค่อยคำนึงถึงเรื่องสิทธิประโยชน์การวางแผนภาษีนะ และในกลุ่มนี้จะมีรายการค่าลดหย่อนที่เกี่ยวข้องตามนี้

1. เบี้ยประกันชีวิตทั่วไป หรือ เงินฝากแบบมีประกันชีวิตตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 100,000 บาท ในกรณีที่คู่สมรสไม่มีรายได้ การหักค่าเบี้ยประกันจะหักได้สูงสุด 10,000 บาท แต่ถ้าหากคู่สมรสมีรายได้จะหักสูงสุดได้ถึง 100,000 บาท

เรื่องของเงื่อนไขนั้น จะมีเรื่องของระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป ต้องทำกับบริษัทประกันชีวิตในประเทศไทย ได้รับเงินคืนไม่เกิน 20% ของเบี้ยประกันชีวิตรายปี ฯลฯ ตรงนี้ผมไม่อยากให้จำตามกฎหมายมากนัก แต่อยากจะให้เน้นความสำคัญตรงที่ใบเสร็จรับเงินค่าเบี้ยประกันที่ระบุไว้ว่าเป็นค่าประกันชีวิตเท่าไร

สำหรับใครที่สงสัยว่าประกันชีวิตของตัวเองเป็นแบบไหนกันแน่ ผมแนะนำให้สอบถามจากตัวแทนประกันชีวิต (ที่ไว้ใจได้) ได้เลย หรือจะดูจากใบเสร็จรับเงินค่าประกันที่เราจ่ายไปก็ได้ว่าเรามี “เบี้ยประกันชีวิต” ที่สามารถนำไปลดหย่อนภาษีได้จำนวนเท่าไหร่

2. เบี้ยประกันสุขภาพตนเอง ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 15,000 บาท และเมื่อรวมกับประกันชีวิตทั่วไปหรือเงินฝากแบบมีประกันชีวิตแล้วต้องไม่เกิน 100,000 บาท โดยเบี้ยประกันสุขภาพนั้นหมายถึงกลุ่มต่อไปนี้

- ประกันที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล เนื่องจากการเจ็บป่วยและบาดเจ็บ ชดเชยทุพพลภาพและการสูญเสียอวัยวะเนืองจากการเจ็บป่วยหรือบาดเจ็บ

- ประกันอุบัติเหตุเฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูก

- การประกันภัยโรคที่ร้ายแรง (Critical Illnesses)

- การประกันภัยการดูแลระยะยาว (Long Term Care)

3. เบี้ยประกันสุขภาพพ่อแม่ ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 15,000 บาท ตรงนี้เน้นว่า ต้องเป็นเบี้ยประกันสุขภาพของคุณพ่อคุณแม่เท่านั้น โดยความหมายของประกันสุขภาพนั้นใช้หลักการเดียวกันกับประกันสุขภาพของเรานะ

โดยเบี้ยประกันสุขภาพของคุณพ่อคุณแม่นั้น เราสามารถใช้สิทธิลดหย่อนภาษีได้ในกรณีที่คุณพ่อคุณแม่มีรายได้ไม่เกิน 30,000 บาทต่อปี หากเรามีการซื้อประกันสุขภาพให้ท่าน สามารถนำค่าเบี้ยประกันสุขภาพมาลดหย่อนได้สูงสุดถึง 15,000 บาท และค่าเบี้ยประกันสุขภาพนี้สามารถหารแบ่งกันสำหรับลูกหลายๆคนได้ด้วย

4. เบี้ยประกันชีวิตแบบบำนาญ สามารถใช้สิทธิลดหย่อนภาษีได้ 15% ของเงินได้ ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 200,000 บาท

สำหรับเงื่อนไขประกันชีวิตแบบบำนาญนั้นจะมีเรื่องของ ระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป ทำกับบริษัทประกันชีวิตในประเทศไทย และมีการ จ่ายผลประโยชน์เป็นรายงวดอย่างสม่ำเสมอ และกำหนดช่วงอายุของการจ่ายผลประโยชน์เมื่อเรามีอายุตั้งแต่ 55-85 ปี หรือมากกว่านั้น ่รวมถึงต้องจ่ายเบี้ยประกันครบก่อนได้รับผลประโยชน์อีกด้วย

แต่ถ้าเอาง่ายๆ ก็สอบถามตัวแทนประกันชีวิต (ที่ไว้ใจได้) นั่นแหละ ง่ายที่สุดและข้อมูลชัดเจนที่สุด จะได้ไม่ต้องมีปัญหาในการจัดการภาษี

5. กองทุนรวมหุ้นระยะยาว (LTF) เป็นกองทุนรวมอีกประเภทหนึ่งที่จัดตั้งขึ้นมาเพื่อส่งเสริมการลงทุนในระยะยาว โดยเน้นลงทุนในตลาดหุ้นเป็นหลัก ลดหย่อนภาษีได้ 15% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงและสูงสุดไม่เกินจำนวน 500,000 บาท โดยกองทุนรวม LTF นั้นมีเงื่อนไขเพิ่มเติม คือ ต้องถือหน่วยลงทุนไว้ไม่น้อยกว่า 7 ปีปฎิทินด้วย สำหรับการซื้อตั้งแต่วันที่ 1 มกราคม 2559 - 31 ธันวาคม 2562 เป็นต้นไป อย่าลืมนะ ปี 2562 นี้ซื้อ LTF ได้เป็นปีสุดท้ายแล้วนะ

6. กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) เป็นกองทุนรวมประเภทหนึ่งที่ลงทุนไว้ในสินทรัพย์หลากหลายประเภท ซึ่งมีวัตถุประสงค์ไว้ใช้ในการวางแผนเกษียณของเรา นำมาลดหย่อนได้ 15% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงและสูงสุดไม่เกินจำนวน 500,000 บาท โดยกองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF มีเงื่อนไขเพิ่มเติมตามนี้

- ต้องซื้อติดต่อกันทุกปี (แต่ถ้าผิดเงื่อนไขสามารถผิดได้ 1 ปี)

- ต้องซื้อเป็นจำนวนขั้นต่ำ 3% ของเงินได้ที่ต้องเสียภาษี หรือ 5,000 บาท

- ต้องถือหน่วยลงทุนในกองทุนรวมไว้ไม่น้อยกว่า 5 ปี และอายุครบ 55 ปี จึงจะสามารถขายได้

7. กองทุนสํารองเลี้ยงชีพ / กบข. /กองทุนสงเคราะห์ครูโรงเรียนเอกชน สามารถนำมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริง โดยมีจำนวนสูงสุดไม่เกิน 500,000 บาท ซึ่งเราสามารถสะสมเพิ่มได้โดยขอเปลี่ยน % ที่กำหนดกับนายจ้างไว้

8. เงินประกันสังคม สามารถใช้สิทธิลดหย่อนภาษีตามที่จ่ายจริง แต่สูงสุดไม่เกิน 9,000 บาท

9. กองทุนการออมแห่งชาติ (กอช.) ตามที่จ่ายจริงแต่สูงสุดไม่เกินจำนวน 13,200 บาท อันนี้เป็นกองทุนอีกรูปแบบหนึ่งที่ภาครัฐกำหนดให้เพื่อเป็นช่องทางการออมขั้นพื้นฐานให้กับคนที่ยังไม่ได้มีการวางแผนจัดการเรื่องนี้ ให้ได้รับผลประโยชน์ในรูปแบบของบำนาญ ซึ่งปัจจุบันกำหนดให้ผู้มีเงินได้สามารถหักลดหย่อนเงินสะสมเข้ากองทุนการออมแห่งชาติ (กอช.) ในการคำนวณภาษีตามจำนวนที่จ่ายจริงสูงสุดไม่เกิน 13,200 บาท

อย่าลืม!! อ่านตรงนี้ด้วยนะ เพราะสำคัญมาก สำหรับกลุ่มค่าลดหย่อน ประกันชีวิตและการลงทุน จะมีเงื่อนไขเพิ่มเติมสำหรับค่าลดหย่อนภาษีที่เป็นการวางแผนเกษียณ คือ ยอดรวมของ RMF + กบข./กองทุนสำรองเลี้ยงชีพ/กองทุนสงเคราะห์ครูเอกชน + กองทุนการออมแห่งชาติ + ประกันชีวิตแบบบำนาญ เมื่อรวมกันทั้งหมดแล้วต้องไม่เกิน 500,000 บาทด้วยนะ

ค่าลดหย่อนกลุ่มคุณรักพรรคการเมือง

สำหรับค่าลดหย่อนตัวนี้ พรี่หนอมขอแยกเขียนขึ้นมาเป็นรายการพิเศษละกัน เนื่องจากไม่รู้ว่าจะเอาไว้ในส่วนไหนดี ฮ่าๆ นั่นคือ เงินบริจาคให้แก่พรรคการเมือง

โดยเงินบริจาคตัวนี้มีที่มาจากมาตรา 70 ในพระราชบัญญัติประกอบรัฐธรรมนูญว่าด้วยพรรคการเมือง พ.ศ.2560 ซึ่งกำหนดไว้ว่า ผู้บริจาคเงินแก่พรรคการเมืองมีสิทธินำจำนวนเงินที่บริจาคไปหักเป็นค่าลดหย่อนหรือรายจ่ายเพื่อการบริจาคตามที่กำหนดในประมวลรัษฎากรได้ตามจำนวนที่บริจาคแต่ไม่เกินหนึ่งหมื่นบาทสำหรับบุคคลธรรมดา

นั่นแปลว่าต่อจากนี้ บุคคลธรรมดาที่มีการสนับสนุนพรรคการเมือง จะได้สิทธิเอามาใช้เป็นค่าลดหย่อนภาษี หรือ มาใช้เป็นรายจ่ายของธุรกิจได้ตามกฎหมาย นั่นเอง โดยนำมาลดหย่อนภาษีได้สูงสุดตามที่จ่ายจริงแต่ไม่เกิน 10,000 บาท

ดังนั้นใครที่มีพรรคการเมืองที่โดนใจ อยากสนับสนุนให้เขาไปต่อได้ ก็สามารถช่วยเหลือได้ผ่านช่องทางนี้ และได้รับสิทธิลดหย่อนภาษีเพิ่มเติมเช่นเดียวกัน

ค่าลดหย่อนกลุ่มเรื่องติดค้างจากปีก่อน

สำหรับกลุ่มนี้เป็นกลุ่มค่าลดหย่อนที่ติดค้างมาจากปีก่อนๆ หรือสำหรับคนที่เคยใช้ค่าลดหย่อนนี้ในปี 2558 -2559 นั่นคือ ค่าลดหย่อนจากมาตรการกระตุ้นอสังหาริมทรัพย์สูงสุด 120,000 บาท (เน้นว่า...ค่าลดหย่อนตัวนี้เป็นสิทธิต่อเนื่องจากการซื้อบ้านหลังแรกภายในวันที่ 31 ธันวาคม 2559 เท่านั้นนะ) ให้สิทธิสำหรับผู้ที่ซื้ออสังหาริมทรัพย์ในราคาไม่เกิน 3,000,000 บาท ให้สิทธิพิเศษสามารถนำเงินค่าซื้ออสังหาริมทรัพย์ดังกล่าวไปลดภาษีได้โดยมีเงื่อนไขดังนี้

- ต้องเป็นบ้านหลังแรกที่ มูลค่าไม่เกิน 3 ล้านบาท และต้องซื้อภายในวันที่ 31 ธันวาคม 2559

- ใช้สิทธิตั้งแต่ปีภาษี 2558 - 2559 เป็นต้นไป ต่อเนื่องเป็นเวลา 5 ปี

- ห้ามโอนหรือขายต่อภายในเวลา 5 ปี และต้องมีชื่อเป็นเจ้าของกรรมสิทธิในบ้านหลังนั้นด้วย

ค่าลดหย่อนกลุ่มบริจาคตอบแทนสังคม

ตอนนี้มาอยู่กับค่าลดหย่อนกลุ่มสุดท้ายกันแล้ว นั่นคือ บริจาคตอบแทนสังคม โดยได้รับสิทธิลดหย่อนภาษี ซึ่งเป็นเรื่องของการให้ พรี่หนอมมองว่าเรื่องนี้เป็นอีกมุมหนึ่งที่ดีสำหรับผู้ที่มีจิตเป็นกุศล อยากจะส่งผ่านสิ่งที่เรามีไปให้คนอื่น และการที่เราเป็นคนดีแบบนี้ ภาครัฐเลยให้สิทธิในการลดหย่อนภาษีเพิ่มเติม

โดยรายการลดหย่อนภาษีปี 2562 สำหรับกลุ่มนี้นั้น จะมีวิธีคำนวณการใช้สิทธิลดหย่อนภาษีแตกต่างกันออกไป เพราะเป็นกลุ่มสุดท้ายที่นำมาหักหลังจากหักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆ แล้ว โดยจะได้สิทธิหักได้สูงสุดไม่เกิน 10% ของเงินได้สุทธิหลังจากหักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆทั้งหมดแล้วนั่นเอง #หรือพูดง่ายกว่านั้นคือเก็บไว้หักตัวสุดท้ายนั่นเองจ้า

ดังนั้นจากที่เราเคยคำนวณภาษีแบบนี้

(รายได้ - ค่าใช้จ่าย - ค่าลดหย่อน) x อัตราภาษี

จะกลายเป็น

[(รายได้ - ค่าใช้จ่าย - ค่าลดหย่อน) – เงินบริจาค] x อัตราภาษี

โดยในปี 2562 นี้ค่าลดหย่อนที่เกี่ยวกับการบริจาคจะแบ่งออกเป็น 2 ประเภทใหญ่ๆ คือ ส่วนที่ลดหย่อนภาษีได้ 2 เท่า กับ 1 เท่า โดยมีรายละเอียดตามนี้

กลุ่มลดหย่อนภาษีได้ 2 เท่า

1. เงินบริจาคเพื่อสนับสนุนการศึกษา การกีฬา สถาบันอุดมศึกษาที่มีศักยภาพสูง กองทุนเพื่อความเสมอภาคทางการศึกษา และช่วยเหลือสังคม สามารถหักลดหย่อนได้ 2 เท่าของเงินที่ได้จ่ายไปจริง แต่ต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังจากหักค่าใช้จ่ายและค่าลดหย่อนอื่นๆ อย่างที่ว่าไว้นั่นแหละ

สำหรับกลุ่มนี้มีอะไรบ้าง สามารถตรวจสอบได้ที่เวปไซด์กรมสรรพากร ตามลิงค์นี้เลย http://www.rd.go.th/publish/28654.0.html (สำหรับการศึกษา) และ http://download.rd.go.th/fileadmin/download/sportsociety_241256.pdf (สำหรับการกีฬา)

อย่าลืมนะว่า ในปี 2562 นี้ กรณีการบริจาคให้แก่สถานศึกษา จะต้องเป็นการบริจาคผ่านระบบ e – Donation เท่านั้น ถึงจะสามารถใช้สิทธิลดหย่อนภาษีได้

2. ค่าลดหย่อนบริจาคสถานพยาบาลรัฐ ของเงินบริจาคตามที่จ่ายจริงแต่ไม่เกิน 10% ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อนนั้น เป็นมาตรการที่กระตุ้นให้คนบริจาคให้กับสถานพยาบาลต่างๆ ของราชการ ทั้งที่เป็นสถาบันศึกษา องค์กรมหาชน องค์กรปกครองส่วนท้องถิ่น หน่วยงานต่างๆ ของรัฐ รวมถึงสถานพยาบาลของสภากาชาดไทย(เน้นว่าสถานพยาบาลนะ) แต่มีเงื่อนไขว่า เมื่อรวมกับการบริจาคเพื่อสนับสนุนการศึกษาแล้ว ต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังจากหักค่าใช้จ่ายและหักลดหย่อนอื่นๆ

กลุ่มลดหย่อนภาษีตามปกติ

1. เงินบริจาคทั่วไปและ [เงินบริจาคน้ำท่วม (ปาบึก)] สามารถหักลดหย่อนได้ตามที่จ่ายจริงแต่ไม่เกิน 10% ของเงินได้พึงประเมินที่เหลือหลังหักค่าใช้จ่ายค่าลดหย่อนและเงินบริจาคในกลุ่มที่เป็น 2 เท่าแล้ว

โดยคำว่าเงินบริจาคทั่วไป จะเป็นเงินที่เราบริจาคให้แก่วัดวาอาราม สภากาชาดไทย สถานพยาบาล สถานศึกษา ต่างๆ รวมถึงมูลนิธิที่เป็นองค์กรสาธารณกุศล ซึ่งตรงนี้บอกเลยว่าสามารถตรวจสอบรายชื่อได้ที่เวปไซด์กรมสรรพากรเช่นเดียวกัน ที่ลิงค์นี้เลยจ้า http://www.rd.go.th/publish/29157.0.html

และสำหรับปี 2562 นี้มีการเพิ่ม ค่าลดหย่อนน้ำท่วม ขึ้นมาด้วยนะ เนื่องจากช่วงนี้มีข่าวน้ำท่วมในหลายพื้นที่ แต่ถ้าเรามีการบริจาคให้กับหน่วยงานที่เป็นตัวกลางอย่างภาครัฐ หรือ เอกชนที่ขึ้นทะเบียนกับภาครัฐ สามารถนำมาลดหย่อนภาษีได้เช่นกัน แต่ต้องบริจาคเป็นเงินเท่านั้น

และทั้งหมดนี้ คือ รายการลดหย่อนภาษีสำหรับปี 2562 ที่ผมตั้งใจเขียนขึ้นมาเพื่อให้ทุกคนวางแผนล่วงหน้าไว้ ถ้าหากว่ามีรายการลดหย่อนภาษีตัวใหม่ๆ เพิ่มเติมขึ้นมา ผมจะอัพเดททุกครั้งและส่งให้ทุกคนอ่านกันอย่างไวที่สุด ใครสนใจเรื่องนี้อย่าลืมกดเพิ่มเพื่อน @TAXBugnoms หรือคลิก https://line.me/ti/p/@taxbugnoms ไว้ด้วยนะ

เทคนิคการวางแผนภาษีให้ประหยัดสูงสุด

โดยใช้ค่าลดหย่อนเป็นตัวช่วย

จากประสบการณ์จริงของพรี่หนอม พบว่าหลักการวางแผนภาษีที่ดีที่สุด คือ การเริ่มต้นจากกระแสเงินสดที่เรามี โดยเราจะรู้ว่าเรามีกระแสเงินสดเท่าไรนั้น อยู่ที่การทำบัญชีรายรับรายจ่ายและวางแผนไว้ล่วงหน้า

เหตุผลที่ผมบอกว่ากระแสเงินสดเป็นเรื่องสำคัญนั้น เพราะรายการค่าลดหย่อนทั้งหมดที่ว่ามาล้วนแต่มีเงินเป็นองค์ประกอบทั้งหมด (นอกจากกลุ่มภาระครอบครัวที่ติดตัวเรามาตั้งแต่แรก) เพราะไม่ว่าคุณอยากจะลดหย่อนภาษีโดยวิธีการไหน ล้วนต้องมีการนำเงินออกไปเท่านั้น (จ่าย - ออม - บริจาค) ดังนั้น เงินจึงเป็นสิ่งสำคัญในการลดหย่อนภาษีเงินได้บุคคลธรรมดา

หลังจากที่คุณมีเงินเพียงพอจะลดหย่อนภาษีแล้ว คุณควรเริ่มต้นพิจารณาจากการคำนวณภาษีตัวเองให้เป้นก่อน รู้ว่ารายได้เราเป็นประเภทไหนตามกฎหมาย การหักค่าใช้จ่ายมีวิธีการไหนบ้าง และสุดท้ายจะเลือกใช้ค่าลดหย่อนอะไรบ้าง

เรื่องของรายได้และค่าใช้จ่ายนั้น เราใช้หลักความรู้เพื่อจัดประเภทรายได้ให้ถูกประเภท และหักค่าใช้จ่ายให้ถูกต้องตามกฎหมาย แต่เรื่องของค่าลดหย่อนนั้นเราจะใช้ ความต้องการ หรือ วัตถุประสงค์ในอนาคตของตัวเราเป็นตัวกำหนดได้จะดีมาก เช่น เราวางแผนซื้อ RMF เพื่อเกษียณและใช้สิทธิลดหย่อนภาษีไปด้วยกัน หรือ เราซื้อประกันเพื่อต้องการจะป้องกันความเสี่ยง และเก็บเงินตามเป้าหมายที่วางไว้ แบบนี้จะทำให้ภาพในการวางแผนลดหย่อนภาษีตรงกับไลฟ์สไตล์ในการใช้ชีวิตของเรามากที่สุด

ผมเชื่อว่า ... การวางแผนภาษีที่ดีนั้น

คนที่วางแผนภาษีต้องมีทั้งความสุขและเป้าหมาย

เพื่อที่เราจะทำมันได้อย่างสบายใจตลอดชีวิต

สุดท้ายแล้ว ผมเชื่อว่าถ้ายึดตามหลักการของรายการลดหย่อนภาษีปี 2562 ที่อธิบายไว้ทั้งหมดนี้ แล้ววางแผนภาษีดีๆ หลายคนจะพบกับหนทางที่ช่วยสร้างอิสรภาพทางการเงินไปพร้อมๆ กับการวางแผนภาษีอย่างแน่นอน...

.jpg?ip/crop/w350h197/q80/jpg)

.jpg?ip/crop/w350h197/q80/jpg)